Investir em ações de empresas pode trazer diversas vantagens para os investidores. A seguir, apresento uma lista detalhada dessas vantagens.

Principais vantagens de investir em ações

1. Potencial de alto retorno no investimento em ações

Investir em ações pode proporcionar retornos significativos ao longo do tempo, especialmente em comparação com outros tipos de investimentos, como a renda fixa. As empresas bem-sucedidas tendem a valorizar suas ações, resultando em ganhos substanciais para os investidores.

Histórico de valorização

Historicamente, o mercado de ações tem oferecido retornos superiores em comparação com outras formas de investimentos. A valorização das ações de empresas pode gerar ganhos substanciais ao longo do tempo. Por exemplo, empresas de tecnologia como as americanas Apple, Amazon e Google historicamente têm apresentado crescimento exponencial nas últimas décadas. O mesmo ocorre com algumas empresas no Brasil, como a WEG S.A., Klabin, VALE, entre outras.

Lucros compostos

Os retornos das ações podem se beneficiar do efeito dos juros compostos. Ao reinvestir os dividendos recebidos e os lucros das vendas de ações, os investidores podem aumentar significativamente seus ganhos ao longo do tempo. Esse reinvestimento contínuo pode resultar em um crescimento exponencial do capital investido.

Crescimento econômico e empresarial

Investir em ações permite que os investidores participem diretamente do crescimento econômico e do sucesso das empresas. Quando uma empresa cresce e aumenta seus lucros, o valor de suas ações tende a subir. Empresas inovadoras e bem administradas frequentemente apresentam um desempenho superior, proporcionando altos retornos aos acionistas.

Riscos e recompensas

Embora investir em ações envolva riscos, como a possibilidade de perda de capital, o potencial de altos retornos muitas vezes compensa esses riscos. Investidores bem informados e pacientes que mantêm uma perspetiva de longo prazo geralmente conseguem mitigar os riscos e maximizar os retornos.

Exemplos de altos retornos

Investidores que compraram ações de empresas como Microsoft, Tesla ou Netflix nos estágios iniciais, e mantiveram esses investimentos, viram retornos extraordinários. Esses exemplos destacam como o investimento em ações pode transformar significativamente o patrimônio de um investidor ao longo do tempo.

Estratégias para maximizar retornos

Existem várias estratégias que os investidores podem adotar para maximizar seus retornos em ações:

- Análise fundamentalista: Foco em empresas com sólidos fundamentos financeiros, como lucros consistentes ao longo do tempo, boa gestão e vantagens competitivas.

- Análise técnica: Utilização de gráficos e indicadores para identificar tendências e pontos de entrada e saída no mercado.

- Investimento de longo prazo: Manter investimentos por períodos prolongados para aproveitar o crescimento dos juros compostos e minimizar o impacto da volatilidade de curto prazo.

- Diversificação: Investir em uma variedade de setores e empresas para reduzir o risco geral e aumentar as chances de capturar altos retornos.

Investir em ações pode proporcionar retornos significativos ao longo do tempo, especialmente em comparação com outros tipos de investimentos, como poupança e renda fixa. As empresas bem-sucedidas tendem a valorizar suas ações, resultando em ganhos substanciais para os investidores.

2. Diversificação de investimentos

Ações permitem a diversificação do portfólio de investimentos. Ao investir em diferentes setores e empresas, você reduz o risco geral do seu portfólio, já que a performance negativa de uma empresa pode ser compensada pelo bom desempenho de outra.

Conceito de diversificação

Diversificação é uma estratégia de investimento que envolve distribuir seus recursos entre diferentes ativos e categorias de investimento. O objetivo principal é reduzir o risco geral do portfólio, minimizando o impacto negativo que a queda de um único ativo pode ter sobre todo o portfólio.

Importância da diversificação

Diversificar os investimentos é crucial porque reduz a exposição a riscos específicos de um setor, empresa ou ativo. Ao espalhar os investimentos, um desempenho ruim de um ativo específico pode ser compensado pelo bom desempenho de outros, resultando em uma maior estabilidade e potencial de retorno no longo prazo. Contudo, há que ter equilibrio na diversificação para não pulverizar a carteira de investimento.

Diversificação no mercado de ações

No mercado de ações, a diversificação pode ser alcançada investindo em diferentes:

- Setores industriais: Investir em setores variados como tecnologia, saúde, finanças, consumo, energia, etc.

- Regiões geográficas: Comprar ações de empresas de diferentes países e regiões para se proteger contra riscos econômicos e políticos específicos de um país.

- Tamanhos de empresas: Incluir no portfólio ações de grandes empresas (blue chips), bem como de pequenas e médias empresas (small caps e mid caps).

Benefícios da Diversificação

- Redução de riscos específicos: Minimiza os riscos associados a eventos adversos que podem afetar uma única empresa ou setor.

- Melhoria do potencial de retorno: Aumenta as chances de capturar oportunidades de crescimento em diferentes áreas do mercado.

- Estabilidade do portfólio: Proporciona uma volatilidade menor, resultando em uma trajetória de crescimento mais estável e previsível.

Exemplos Práticos de Diversificação

- Investimento em setores diferentes: Um investidor pode comprar ações de uma empresa de tecnologia como Apple, uma empresa de saúde como Johnson & Johnson, uma empresa financeira como JPMorgan Chase e uma empresa de consumo como Coca-Cola. No Brasil, pode comprar uma empresa do setor financeiro como o Banco do Brasil, uma empresa da área de transmissão de energia como a Taesa, uma empresa da área de comodite como a Vale e uma empresa da área de papel e celulose como a Klabin ou Suzano.

- Investimento internacional: Além de empresas brasileiras, o investidor pode comprar ações de empresas americanas, europeias e asiáticas.

- Ações e outros ativos: Além de ações, o investidor pode diversificar seu portfólio com outros tipos de investimentos, como títulos de renda fixa, imóveis e commodities (ouro, petróleo).

Estratégias de diversificação

- Fundos de índice (ETFs): Investir em ETFs que replicam índices de mercado, como o Ibovespa (BOVA 11), proporciona exposição a um grande número de ações com um único investimento.

- Fundos mútuos: Permitem acesso a um portfólio diversificado gerido por profissionais.

- Alocação de ativos: Dividir o portfólio entre diferentes classes de ativos (ações, títulos, fundos imobiliários) com base nos objetivos financeiros e no perfil de risco do investidor.

- Revisão regular do portfólio: Ajustar periodicamente a composição do portifólio para garantir que ele continue alinhado com os objetivos de diversificação.

Riscos da falta de diversificação

- Risco concentrado: Investir em poucas ações ou em um único setor pode resultar em perdas significativas se essas ações ou setores enfrentarem dificuldades.

- Volatilidade alta: Um portfólio não diversificado pode sofrer grandes flutuações de valor, aumentando o risco de perdas substanciais em períodos de mercado adverso.

A diversificação de investimentos é uma estratégia fundamental para qualquer investidor que busca reduzir riscos e melhorar o potencial de retorno. Ao distribuir os investimentos entre diferentes setores, regiões e classes de ativos, é possível construir um portfólio mais estável e resiliente, capaz de enfrentar as incertezas do mercado.

3. Dividendo de ações

Algumas empresas pagam dividendos regulares aos seus acionistas. Esses pagamentos podem fornecer uma fonte constante de renda passiva, além do potencial de valorização do preço das ações. No Brasil, algumas das grandes pagadoras de dividendos são empresas da área financeira, como os grandes bancos (Branco do Brasil, Bradesco e Santander) e empresas elétricas, como Taesa e Transmissão Paulista.

O que são Dividendos?

Dividendos são pagamentos feitos pelas empresas aos seus acionistas, distribuindo uma parte dos lucros gerados. Esses pagamentos podem ser feitos em dinheiro, ações adicionais (bonificações) ou outras formas de ativos. Os dividendos representam uma forma de retorno direto para os investidores, além da valorização do preço das ações.

Tipos de Dividendos

- Dividendos em dinheiro: Pagamentos feitos em dinheiro diretamente na conta do acionista. Este é o tipo mais comum de dividendo.

- Dividendos em ações: Em vez de dinheiro, a empresa emite ações adicionais aos acionistas, conhecido como bonificações.

- Dividendos especiais ou extraordinários: Pagamentos únicos feitos em situações excepcionais, como após uma venda significativa de ativos ou um lucro extraordinário.

Importância dos dividendos para os investidores

- Fonte de renda passiva: Dividendos proporcionam uma renda regular e previsível, especialmente valiosa para investidores que procuram complementar sua renda, como aposentados.

- Reinvestimento de dividendos: Reinvestir os dividendos recebidos na compra de mais ações pode aumentar significativamente o valor do investimento ao longo do tempo, beneficiando-se dos lucros compostos.

- Indicador de saúde financeira: Empresas que pagam dividendos regularmente geralmente demonstram uma gestão financeira sólida e capacidade de gerar lucros consistentes.

Cálculo dos dividendos

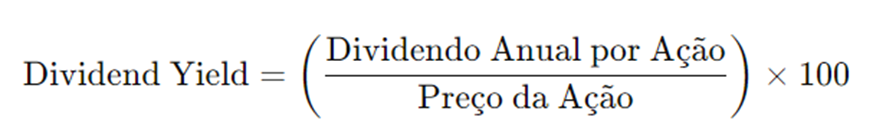

- Dividend Yield (rendimento de dividendos): É a relação entre o dividendo anual pago por ação e o preço atual da ação. É calculado como:

- Payout Ratio: A porcentagem dos lucros que uma empresa distribui como dividendos. Um payout ratio elevado pode indicar uma política de dividendos agressiva, mas também pode sinalizar menos reinvestimento na empresa.

Estratégias de investimento focadas em dividendos

- Ações de alto dividend yield: Investir em empresas que oferecem um alto rendimento de dividendos pode gerar uma renda imediata maior.

- Crescimento de dividendos: Focar em empresas que têm um histórico de aumentar seus dividendos ao longo do tempo pode oferecer tanto renda quanto crescimento de capital.

- Dividend aristocrats: Investir em empresas que têm um histórico consistente de aumentar dividendos por 25 anos ou mais, conhecidas como “aristocratas de dividendos” nos Estados Unidos.

Exemplos de empresas que pagam bons dividendos

- Empresas de consumo básico: Empresas como a Coca-Cola é conhecida por pagar dividendos regulares e crescentes. No Brasil, não há muitas empresas de consumo que pagam dividendos consistentes ao longo do ano como ocorre com a Coca-Cola;

- Empresas de energia: Empresas como a Taesa, Transmissão Paulista e Engie frequentemente pagam dividendos elevados devido ao fluxo de caixa estável;

- Setor financeiro: Bancos e instituições financeiras, como Banco do Brasil, Itaú, Santander e Bradesco, também são conhecidos por pagar dividendos atrativos;

- Commodities: Vale e CSN Mineração costumam pagar bons dividentos. Mas atenção, pois este é um setor cíclico;

- Seguro: A BB Seguridade, Caixa Económica e Porto Seguro são consideradas hoje em dia, grandes pagadoras de dividentos.

Vantagens e Desvantagens dos Dividendos

Vantagens

- Renda passiva regular.

- Possibilidade de reinvestimento e crescimento composto.

- Indicador de estabilidade financeira da empresa.

- Não são tributados no Brasil até o momento.

Desvantagens

- Dividendos podem ser tributados de ações estrangeiras.

- Empresas que pagam altos dividendos podem ter menos recursos para reinvestir no crescimento.

- Foco excessivo em dividendos pode limitar a diversificação do portfólio.

Os dividendos de ações são uma importante fonte de retorno para os investidores, oferecendo renda passiva e potencial de crescimento do capital através do reinvestimento. Escolher empresas com um bom histórico de pagamento de dividendos pode proporcionar estabilidade e previsibilidade ao portfólio de investimentos, além de indicar a saúde financeira e a eficiência da gestão da empresa.

4. Propriedade parcial em empresas

Ao comprar ações, você adquire uma parte da propriedade da empresa. Isso pode incluir direitos de voto em assembleias e a possibilidade de influenciar a gestão da empresa, dependendo do tipo e quantidade de ações que você possui. Imagine-se ser um pequeno dono do Banco do Brasil ou da Vale.

O Conceito de Propriedade Parcial

Quando você compra ações de uma empresa, você está comprando uma participação parcial na empresa. Cada ação representa uma fração da propriedade da empresa e, como acionista, você se torna um dos proprietários da empresa.

Direitos dos acionistas

Como proprietário parcial, você tem certos direitos e benefícios que vêm com a posse de ações. Esses direitos podem incluir:

- Direito a dividendos: Receber uma parte dos lucros da empresa na forma de dividendos.

- Direito de voto: Participar das assembleias de acionistas e votar em questões importantes, como a eleição do conselho de administração.

- Direito a informações: Acessar relatórios financeiros e outros documentos importantes que a empresa publica.

- Direito a ativos: Em caso de liquidação da empresa, você tem direito a uma parte dos ativos remanescentes, depois de pagas todas as dívidas.

Influência nas decisões empresariais

Como acionista, especialmente se você possui uma quantidade significativa de ações, você pode influenciar as decisões empresariais. Isto é mais evidente em empresas menores ou quando você faz parte de um grupo de acionistas influentes. Os votos em assembleias de acionistas podem afetar decisões importantes, como fusões, aquisições, e mudanças na estrutura da empresa.

Benefícios da propriedade parcial

- Participação no crescimento: Ao possuir ações, você participa diretamente no sucesso e crescimento da empresa. À medida que a empresa cresce e se torna mais lucrativa, o valor das suas ações pode aumentar.

- Renda passiva: Receber dividendos regulares pode proporcionar uma fonte constante de renda passiva.

- Valorização do capital: O aumento no valor das ações ao longo do tempo pode resultar em ganhos significativos de capital.

- Diversificação de riqueza: Investir em ações de várias empresas permite que você espalhe sua riqueza em diferentes setores e regiões, reduzindo o risco global.

Responsabilidades dos acionistas

Embora os acionistas tenham direitos, também têm responsabilidades, tais como:

- Monitoramento da empresa: É importante acompanhar o desempenho da empresa e estar ciente de mudanças significativas que possam afetar seus investimentos.

- Participação em assembleias: Votar em assembleias e participar de decisões importantes.

- Educação financeira: Manter-se informado sobre os mercados financeiros e as melhores práticas de investimento.

Exemplos de Participação em Empresas

- Ações ordinárias: A maioria dos investidores compra ações ordinárias, que conferem o direito a voto e participação nos lucros.

- Ações preferenciais: Essas ações geralmente não conferem o direito a voto, mas têm preferência na distribuição de dividendos e no reembolso de capital em caso de liquidação.

- Participações majoritárias e minoritárias: Investidores podem possuir participações majoritárias (controle significativo sobre a empresa) ou minoritárias (menor influência, mas ainda com participação nos lucros).

Riscos Associados à Propriedade Parcial

- Volatilidade do mercado: O valor das ações pode flutuar significativamente devido a fatores de mercado, econômicos ou específicos da empresa.

- Risco de negócio: Mudanças adversas na empresa, como má gestão, perda de mercado ou problemas legais, podem afetar negativamente o valor das ações.

- Diluição de participação: Emissões de novas ações podem diluir a participação dos acionistas existentes, reduzindo sua porcentagem de propriedade.

A propriedade parcial em empresas é uma das vantagens mais significativas de investir em ações. Como acionista, você se torna parte dono da empresa, beneficiando-se diretamente de seu sucesso através de dividendos, valorização das ações e influência nas decisões corporativas. No entanto, é crucial estar ciente dos riscos e responsabilidades associados a essa forma de investimento.

5. Liquidez

O mercado de ações oferece alta liquidez, permitindo que os investidores comprem e vendam ações facilmente. Isso facilita a realização de lucros ou a limitação de perdas, adaptando-se rapidamente às condições do mercado.

Definição de liquidez

Liquidez refere-se à facilidade e rapidez com que um ativo pode ser convertido em dinheiro sem afetar significativamente seu preço. No contexto do mercado de ações, a liquidez é a capacidade de comprar ou vender ações rapidamente, sem grandes variações no preço de mercado.

Importância da liquidez

A liquidez é um aspecto crucial para os investidores por várias razões:

- Flexibilidade: Permite aos investidores entrar e sair de posições facilmente, adaptando-se rapidamente às mudanças do mercado ou às necessidades financeiras pessoais.

- Menor risco de preço: Em mercados líquidos, a diferença entre o preço de compra (bid) e o preço de venda (ask) é geralmente pequena, reduzindo o custo das transações e o risco de desvalorização significativa ao vender ativos.

- Gestão de risco: Facilidade em ajustar o portfólio, vendendo ativos que estão subindo ou comprando aqueles que estão em baixa, ajudando a gerenciar e mitigar riscos.

Liquidez no mercado de ações

- Ações blue chip: Empresas grandes e estabelecidas, como Apple, Microsoft e Amazon, têm alta liquidez devido ao grande volume de negociação diária.

- Mercados primário e secundário: As ações são inicialmente emitidas no mercado primário (ofertas públicas iniciais), mas a maioria das transações ocorre no mercado secundário (bolsas de valores), onde a liquidez é maior.

- Influência de volume de negociação: A liquidez é diretamente relacionada ao volume de negociação. Ações com alto volume de negociação diário tendem a ser mais líquidas.

Vantagens da alta liquidez

- Transações rápidas: Capacidade de comprar ou vender ações quase instantaneamente, aproveitando oportunidades de mercado momentâneas.

- Custos reduzidos: Menor spread bid-ask, reduzindo os custos associados à compra e venda de ações.

- Facilidade de planejamento financeiro: Possibilidade de converter investimentos em dinheiro rapidamente, útil para emergências financeiras ou mudanças nas estratégias de investimento.

Exemplos de Alta e Baixa Liquidez

- Alta liquidez: Ações de grandes empresas listadas em bolsas como a NYSE ou a NASDAQ, que têm milhões de ações negociadas diariamente.

- Baixa liquidez: Ações de pequenas empresas ou ações negociadas em mercados de balcão (OTC), onde o volume de negociação é menor e a diferença entre preços de compra e venda pode ser maior.

Fatores que Afetam a Liquidez

- Capitalização de mercado: Empresas de grande capitalização tendem a ter ações mais líquidas.

- Volume de negociação: A frequência e o volume de negociações diárias impactam diretamente a liquidez.

- Visibilidade e notoriedade da empresa: Empresas bem conhecidas e seguidas por analistas e investidores geralmente têm maior liquidez.

- Condições de mercado: Em mercados em alta, a liquidez tende a aumentar, enquanto em mercados em baixa, a liquidez pode diminuir.

Gestão da Liquidez no Portfólio

- Diversificação: Incluir ações de diferentes níveis de liquidez pode balancear o portfólio.

- Monitoramento regular: Acompanhar as condições de liquidez das ações no portfólio e ajustar conforme necessário.

- Uso de Ordens limite: Para ações menos líquidas, usar ordens limite pode ajudar a controlar o preço de execução das transações.

A liquidez é uma vantagem significativa de investir em ações de empresas, proporcionando flexibilidade, menores custos de transação e facilidade de ajuste do portfólio. Investidores que valorizam a capacidade de entrar e sair de posições rapidamente devem considerar a liquidez ao selecionar ações para seu portfólio.

6. Proteção contra a Inflação

Historicamente, o mercado de ações tem superado a inflação, preservando e aumentando o poder de compra dos investidores ao longo do tempo. Investir em ações pode ser uma maneira eficaz de proteger seu patrimônio contra a erosão inflacionária.

O conceito de inflação

Inflação é o aumento generalizado dos preços de bens e serviços ao longo do tempo, diminuindo o poder de compra do dinheiro. Quando a inflação ocorre, cada unidade monetária compra menos do que antes, reduzindo o valor real do dinheiro.

Impacto da inflação nos investimentos

A inflação pode erodir o valor dos investimentos, especialmente aqueles que oferecem retornos fixos, como títulos de renda fixa ou contas de poupança. É crucial que os investidores busquem maneiras de proteger seu capital contra a perda de valor real causada pela inflação.

Ações como proteção contra a inflação

Investir em ações de empresas é uma maneira eficaz de se proteger contra a inflação, por várias razões:

- Crescimento dos lucros corporativos: Empresas podem aumentar os preços de seus produtos e serviços em resposta à inflação, o que pode levar ao crescimento de suas receitas e lucros. Esse aumento nos lucros geralmente se reflete no preço das ações.

- Dividendo ajustável: Muitas empresas aumentam seus dividendos ao longo do tempo, acompanhando ou superando a inflação, proporcionando um fluxo de renda crescente para os investidores.

- Ativos reais: Empresas frequentemente possuem ativos reais, como imóveis, fábricas e equipamentos, que tendem a valorizar em ambientes inflacionários.

Setores que desempenham bem em ambientes inflacionários

Alguns setores do mercado de ações são particularmente eficazes na proteção contra a inflação:

- Energia: Empresas de energia, como petrolíferas e de gás, geralmente conseguem repassar aumentos de custos aos consumidores.

- Bens de consumo: Empresas que produzem bens de consumo não duráveis (alimentos, bebidas, produtos de higiene) mantêm demanda estável mesmo em períodos de inflação, ajustando os preços conforme necessário.

- Imobiliário: Empresas do setor imobiliário e REITs (Real Estate Investment Trusts) possuem ativos tangíveis que tendem a valorizar com a inflação.

- Materiais básicos: Empresas que produzem matérias-primas, como metais e produtos químicos, podem se beneficiar do aumento dos preços das commodities.

Exemplos práticos

- Empresas de tecnologia: Embora possam não ser a escolha óbvia, algumas empresas de tecnologia com forte poder de fixação de preços e crescimento rápido podem superar a inflação.

- Serviços públicos: Empresas de utilidades públicas podem ajustar suas tarifas conforme a inflação, garantindo uma renda estável e ajustável.

- Setor financeiro: Bancos e instituições financeiras podem se beneficiar de taxas de juros mais altas, que muitas vezes acompanham períodos de alta inflação.

Estratégias de investimento para proteção contra a inflação

- Diversificação: Diversificar o portfólio em diferentes setores e ativos pode reduzir o impacto da inflação em qualquer área específica.

- Foco em crescimento de dividendos: Investir em empresas que têm um histórico de aumentar dividendos consistentemente pode proporcionar uma renda crescente que acompanha a inflação.

- Investir em ETFs e fundos: ETFs e fundos focados em setores resistentes à inflação, como energia, imóveis e commodities, podem oferecer proteção adicional.

Riscos e considerações

- Volatilidade do mercado: Embora as ações possam proteger contra a inflação a longo prazo, elas ainda são suscetíveis à volatilidade e às flutuações de curto prazo.

- Escolha das empresas: Nem todas as empresas conseguem repassar os aumentos de custos para os consumidores. É crucial escolher empresas com forte poder de fixação de preços e fundamentos sólidos.

- Análise de setores: A inflação pode afetar diferentes setores de maneiras diversas. Analisar o impacto setorial e ajustar o portfólio conforme necessário é essencial.

Investir em ações é uma estratégia eficaz para proteger seu portfólio contra a inflação. Empresas com a capacidade de ajustar preços, setores resilientes e crescimento de dividendos são fundamentais para manter e aumentar o valor real dos investimentos em ambientes inflacionários. A diversificação e a escolha cuidadosa dos investimentos podem ajudar a mitigar os riscos associados à inflação e proporcionar retornos ajustados à inflação a longo prazo.

7. Participação no Crescimento Econômico

Investir em ações permite que você participe diretamente do crescimento econômico de setores e regiões específicas. À medida que a economia cresce, as empresas aumentam seus lucros, o que pode resultar em uma valorização das ações.

O Conceito de Crescimento Econômico

Crescimento econômico refere-se ao aumento da produção de bens e serviços de uma economia ao longo do tempo. É medido geralmente pelo crescimento do Produto Interno Bruto (PIB). Quando uma economia cresce, as empresas tendem a se beneficiar de um aumento nas vendas, lucros e oportunidades de expansão.

Como os Investidores Participam do Crescimento Econômico

Investir em ações de empresas é uma maneira direta de participar no crescimento econômico. As empresas que operam em uma economia em expansão geralmente veem um aumento na demanda por seus produtos e serviços, resultando em maior receita e lucros. Esses ganhos se refletem no valor das ações e nos dividendos pagos aos acionistas.

Benefícios da Participação no Crescimento Econômico

- Apreciação de capital: À medida que as empresas crescem e se tornam mais lucrativas, o valor de suas ações tende a subir, resultando em ganhos de capital para os investidores.

- Aumento dos dividendos: Empresas lucrativas frequentemente aumentam seus dividendos, proporcionando uma renda crescente para os acionistas.

- Expansão e inovação: Empresas em crescimento investem em novas tecnologias, produtos e mercados, o que pode levar a retornos ainda maiores para os investidores.

- Proteção contra a inflação: O crescimento econômico geralmente acompanha o aumento da produtividade e dos salários, ajudando a compensar os efeitos da inflação.

Setores que Se Beneficiam do Crescimento Econômico

- Tecnologia: Empresas de tecnologia tendem a crescer rapidamente em economias em expansão, impulsionadas por inovação e aumento na demanda por soluções digitais.

- Consumo discricionário: Setores como varejo, turismo e entretenimento se beneficiam do aumento da renda disponível dos consumidores.

- Serviços financeiros: Bancos e instituições financeiras lucram com o aumento das atividades econômicas, empréstimos e investimentos.

- Indústria e construção: A demanda por infraestrutura, bens manufaturados e construção cresce à medida que a economia se expande.

Exemplos de Participação no Crescimento Econômico

- Empresas globais: Investir em multinacionais como Google, Amazon ou Apple permite que os investidores participem do crescimento econômico global.

- Startups e empresas de pequeno porte: Investimentos em startups inovadoras ou pequenas empresas de rápido crescimento podem oferecer retornos significativos em uma economia em expansão.

- Mercados emergentes: Economias em desenvolvimento, como a China, a Índia e o Brasil, frequentemente oferecem oportunidades de crescimento acelerado para investidores.

Estratégias de investimento para capturar o crescimento econômico

- Investir em índices de mercado: Comprar ETFs ou fundos mútuos que rastreiam índices de mercado, como o S&P 500, permite que os investidores capturem o crescimento econômico de uma ampla gama de empresas.

- Análise fundamentalista: Escolher ações de empresas com fortes fundamentos, capacidade de crescimento e gestão competente.

- Diversificação global: Investir em ações de diferentes regiões geográficas para aproveitar o crescimento econômico global.

- Rebalanceamento regular: Ajustar periodicamente o portfólio para refletir mudanças nas condições econômicas e capturar novas oportunidades de crescimento.

Riscos e considerações

- Ciclos econômicos: Economias passam por ciclos de expansão e contração. É importante estar preparado para períodos de recessão.

- Riscos setoriais: Alguns setores podem ser mais vulneráveis a mudanças econômicas e políticas.

- Diversificação: Diversificar os investimentos para mitigar riscos específicos de empresas ou setores.

- Análise contínua: Monitorar continuamente o desempenho econômico e ajustar a estratégia de investimento conforme necessário.

Investir em ações de empresas oferece uma maneira eficaz de participar no crescimento econômico, permitindo que os investidores se beneficiem da apreciação de capital, aumento dos dividendos e expansão das empresas. Escolher as empresas certas e diversificar o portfólio são estratégias chave para capturar os benefícios do crescimento econômico e mitigar os riscos associados.

8. Inovação e Desenvolvimento

Ao investir em empresas inovadoras, você apoia o desenvolvimento de novas tecnologias e serviços. Isso não só potencializa retornos financeiros, mas também contribui para avanços tecnológicos e sociais.

O Conceito de inovação e desenvolvimento

Inovação refere-se à criação e implementação de novas ideias, produtos, serviços e processos que proporcionam valor para as empresas e seus clientes. O desenvolvimento envolve a melhoria contínua e a adaptação de tecnologias e metodologias para manter a competitividade no mercado.

Importância da inovação e desenvolvimento para as empresas

- Vantagem competitiva: Empresas inovadoras frequentemente ganham uma vantagem competitiva, criando produtos e serviços que se destacam no mercado.

- Eficiência operacional: A inovação pode levar a processos mais eficientes, reduzindo custos e aumentando a produtividade.

- Satisfação do cliente: Novos produtos e serviços melhorados atendem melhor às necessidades dos clientes, aumentando a lealdade e a retenção.

- Acesso a novos mercados: Inovações podem abrir novos mercados e segmentos, proporcionando oportunidades de crescimento.

Como os investidores se beneficiam da inovação

Investir em empresas que estão na vanguarda da inovação pode trazer vários benefícios para os investidores:

- Valorização das Ações: Empresas inovadoras geralmente experimentam um crescimento acelerado, o que pode levar à valorização significativa de suas ações.

- Crescimento de Receita: Produtos e serviços inovadores podem gerar novas fontes de receita e aumentar as margens de lucro.

- Dividendos Crescentes: Empresas bem-sucedidas em suas inovações tendem a recompensar seus acionistas com dividendos crescentes.

Setores fortemente influenciados pela inovação

- Tecnologia: Empresas de software, hardware e internet, como Apple, Microsoft e Google, são líderes em inovação tecnológica.

- Saúde: Empresas farmacêuticas e de biotecnologia, como Pfizer e Moderna, investem pesadamente em pesquisa e desenvolvimento de novos medicamentos e tratamentos.

- Energia: Empresas de energia renovável, como Tesla e NextEra Energy, estão na vanguarda das inovações em energia limpa.

- Indústria automobilística: Empresas como Tesla e Toyota investem em veículos elétricos e tecnologias de condução autônoma.

Exemplos de empresas inovadoras

- Amazon: Pioneira no comércio eletrônico, logística e serviços em nuvem.

- Tesla: Inovadora no desenvolvimento de veículos elétricos e tecnologias de energia sustentável.

- Apple: Conhecida por seus produtos eletrônicos inovadores e ecossistema integrado de software e hardware.

- Moderna: Líder na biotecnologia com inovações em vacinas de mRNA.

Estratégias de investimento focadas em inovação

- Investir em startups: Apoiar empresas emergentes que estão desenvolvendo tecnologias de ponta.

- ETFs de tecnologia e inovação: Investir em fundos que focam em empresas inovadoras e setores tecnológicos.

- Análise de P&D: Examinar os investimentos das empresas em pesquisa e desenvolvimento (P&D) como um indicador de seu potencial inovador.

Riscos associados à inovação

- Incerteza: O processo de inovação é incerto, e nem todas as iniciativas de P&D resultam em sucesso comercial.

- Competição: Empresas inovadoras enfrentam forte concorrência, tanto de novos entrantes quanto de empresas estabelecidas.

- Custo: Investimentos em inovação e desenvolvimento podem ser caros e afetar as margens de lucro a curto prazo.

Investir em ações de empresas inovadoras oferece a oportunidade de participar de avanços tecnológicos e desenvolvimentos que podem transformar indústrias e gerar retornos significativos. Embora envolva riscos, a inovação é um motor essencial de crescimento econômico e pode proporcionar vantagens competitivas sustentáveis e valorização de capital para os investidores.

9. Benefícios Fiscais

Em alguns países, os ganhos de capital de longo prazo em ações são tributados a uma taxa menor do que outras formas de rendimento. Além disso, certas contas de investimento oferecem benefícios fiscais para investimentos em ações.

Definição de Benefícios Fiscais

Benefícios fiscais referem-se a vantagens ou incentivos tributários oferecidos pelo governo para estimular certos tipos de investimentos, incluindo investimentos em ações. Esses benefícios podem assumir várias formas, como isenção de impostos, deduções fiscais e taxas reduzidas.

Isenção de Impostos sobre Ganhos de Capital

Em muitos países, existem isenções ou reduções de impostos sobre os ganhos de capital para investidores que mantêm ações por um período determinado. Isso incentiva o investimento de longo prazo e reduz a carga tributária sobre os lucros obtidos com a venda de ações.

- Exemplo: Em alguns mercados, como o dos Estados Unidos, os ganhos de capital de longo prazo (ações mantidas por mais de um ano) são tributados a uma taxa mais baixa do que os ganhos de curto prazo. No Brasil há um limite de venda mensal de R$ 20.000,00 que é isenta de tributação.

Isenção de impostos sobre dividendos

Alguns países oferecem isenções ou taxas reduzidas sobre os dividendos recebidos pelos investidores, tornando os investimentos em ações que pagam dividendos mais atraentes.

- Exemplo: No Brasil, os dividendos são isentos de imposto de renda, incentivando os investidores a buscar ações que pagam dividendos regulares.

Planos de investimento com vantagens fiscais

Existem planos de investimento específicos que oferecem benefícios fiscais adicionais para os investidores, incentivando a poupança e o investimento em ações.

Dedução de perdas de capital

Investidores podem deduzir perdas de capital em suas declarações de impostos no Brasil, compensando os ganhos de capital e reduzindo a carga tributária geral.

- Exemplo: Se um investidor tiver uma perda em uma venda de ações, essa perda pode ser usada para compensar ganhos de capital em outras vendas, reduzindo a quantidade total de impostos devidos.

Incentivos para investimentos em startups e pequenas empresas

Alguns governos oferecem incentivos fiscais adicionais para investimentos em startups e pequenas empresas, promovendo a inovação e o crescimento econômico.

Impacto dos benefícios fiscais no retorno do investimento

Os benefícios fiscais podem aumentar significativamente o retorno líquido do investimento, tornando certos investimentos em ações mais atraentes do que outros veículos de investimento com menor ou nenhuma vantagem fiscal.

- Cálculo do retorno: Considerar os benefícios fiscais ao calcular o retorno total de um investimento é crucial para entender a verdadeira rentabilidade.

- Planejamento tributário: Utilizar estratégias de planejamento tributário para maximizar os benefícios fiscais pode melhorar o desempenho do portfólio de investimentos.

Considerações Legais e Regulatórias

- Regulamentações locais: As vantagens fiscais variam amplamente entre os países e estão sujeitas a mudanças na legislação. É importante estar ciente das regulamentações locais e buscar aconselhamento profissional.

- Conformidade fiscal: Manter-se em conformidade com as leis fiscais e registrar corretamente todos os benefícios e deduções fiscais é essencial para evitar problemas legais e maximizar os benefícios fiscais.

Investir em ações pode proporcionar vários benefícios fiscais, incluindo isenções de impostos sobre ganhos de capital e dividendos, deduções fiscais e incentivos para investimentos de longo prazo e em setores específicos. Aproveitar esses benefícios fiscais pode aumentar significativamente o retorno líquido dos investimentos, tornando as ações uma opção atraente para investidores que desejam otimizar sua carga tributária.

Conclusão

Investir em ações de empresas pode ser uma excelente estratégia para aumentar o patrimônio, diversificar investimentos e participar do crescimento econômico. No entanto, é fundamental realizar uma análise cuidadosa e considerar o perfil de risco antes de investir.

Investir em ações pode proporcionar vários benefícios fiscais, incluindo isenções de impostos sobre ganhos de capital e dividendos, deduções fiscais e incentivos para investimentos de longo prazo e em setores específicos. Aproveitar esses benefícios fiscais pode aumentar significativamente o retorno líquido dos investimentos, tornando as ações uma opção atraente para investidores que desejam otimizar sua carga tributária.